わたしはウェルスナビという個人投資家向けのロボアドバイザーによる運用システムを活用して、資産の一部を実際に運用しています。

ウェルスナビでは、年齢・投資経験・年収などの6つの質問から、どれくらいのリスク許容度かを5段階で判別し、それぞれのポートフォリオを構築してくれます。

この記事では、5つのポートフォリオがどういった特徴をもっているのか、これまでの運用実績はどうだったのかについて解説します。

リスク許容度の判定は、公式ページから行うことができます。一度試してみてください。

公式ウェルスナビ

ポートフォリオを構築する6つの質問

長期投資をする上で重要なのは、市場からドロップアウトしないことです。ウェルスナビは長期投資をコンセプトとしており、運用中の資産が減ったときにあなたが投資をやめてしまわないように、リスク許容度に応じたポートフォリオを提案してくれます。

リスク許容度は次の6つの質問で5段階に分類されます。

現在の年齢

例えば老後資金のための資産運用であれば、若い20代〜30代の方が長期の運用をすることができます。

逆に50代や60代は運用をしながら、老後資金として実際に使っていくためリスクは抑えた運用が望ましいといわれています。

若い方がリスク許容度は大きくなり、攻めのポートフォリオになります。

現在の年収

年収は多い方が、資産運用に回すことのできる余裕資金が大きくなります。年収が低いのであれば、リスクを抑えた運用をするか、まずは貯金での資産形成がいいですね。

年収が高い方が、リスク許容度は大きくなります。

金融資産

こちらも年収と考え方は同じです。金融資産の多い方が、リスク許容度は大きくなります。

毎月の積立金額

ウェルスナビでは、毎月自動的に積み立てることができます。積立金額が大きい方が、余裕資金があるとみなされれてリスク許容度は大きくなります。

資産運用の目的

余裕資金を着実に運用

住宅購入のため短期的に運用

退職金をしっかり運用

子供のための長期的な資金づくり

上記の4つの選択肢から選びます。

余裕資金の運用や長期運用はリスク許容度が高くなり、短期的に運用→退職金を運用の順でリスク許容度が低くなります。

株価20%下落時の対応

株価が下落した時に、あなたがどういった対応をするかによってリスク許容度を評価します。

資産が減った!→売却となれば、リスク許容度は低く、株価が下がった!→買い時だから追加投資!となればリスク許容度は高くなります。

この質問がリスク許容度を決める上でかなり重要になってきます。

5段階のポートフォリオ解説

ポートフォリオを構成する米国ETF

ウェルスナビでは米国の低コストETF(上場投資信託)を使ってポートフォリオを構築します。こうした手法は国際分散投資と呼ばれ、投資の盛んな米国では王道な投資手法の一つです。

投資対象となっている銘柄と投資先は以下の通りです。

ポートフォリオの詳細

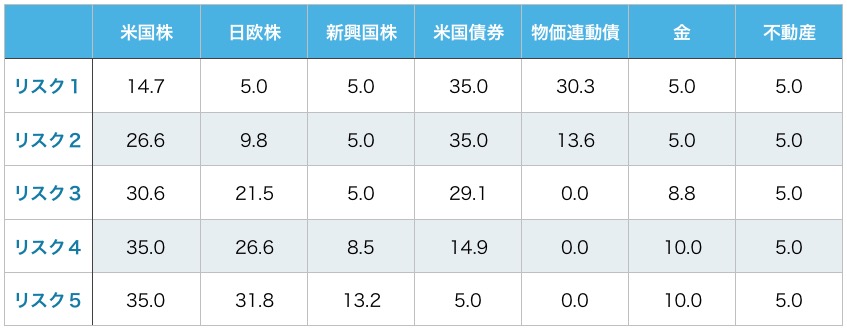

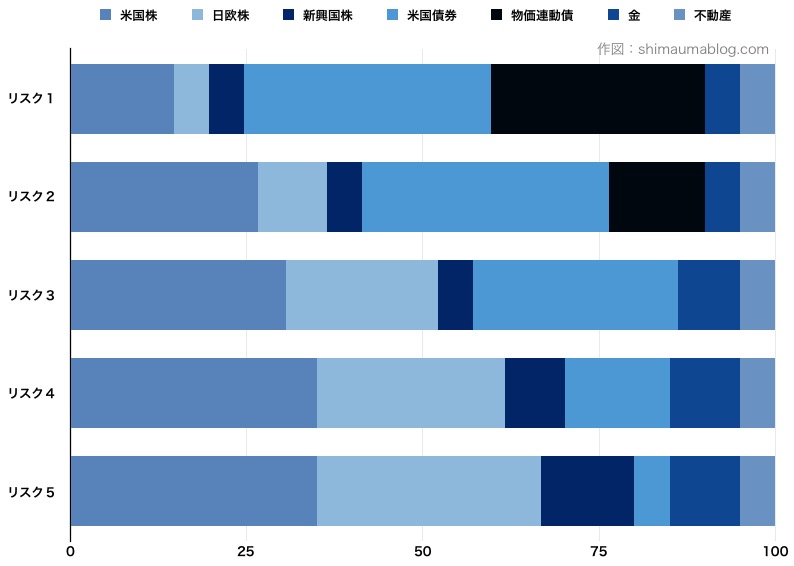

各ポートフォリオの構成比率をまとめます。

リスク許容度があがるにつれて、株式の比率が高くなります。反対に、リスク許容度の低いポートフォリオでは債券や物価連動債の割合を増やすことによって資産の分散度合いを高めています。

株式、債券といったスタンダードなものなら、物価連動債、金や不動産まで幅広く分散したポートフォリオになっています。

リスク許容度1

リスク許容度が最も低い方に向けたポートフォリオです。株式比率が24.7%とディフェンシブな構成になっています。

物価連動債の割合が30.3%と高いことがこのポートフォリオの特徴です。

「インフレについていければいい」くらいのスタンスで投資をする方に向いているといえるでしょう。

リスク許容度2

リスク許容度は株式と債券の比率でコントロールするのが一般的です。リスク許容度が2番目のポートフォリオでは、株式比率が41.4%まで上がり、債券比率は35%です。

物価連動債の割合が30.3%から13.6%に大きく下がっており、その分株式に投資しています。

リスク許容度3

こちらのポートフォリオからは物価連動債への投資がなくなり、株式比率が57.1%まで高まります。株式の中では米国株への投資が30.6%と最も大きくなっていますが、世界経済の時価総額比率を考えると自然な割合です。

米国の企業は全世界で収益を得ているため、米国株一本でもいいと考える個人投資家もいます。

ところで、国内のバランスファンドは株式と債券の比率が50%ずつとなるファンドが多いです。それらとウェルスナビを比べると、リスクを積極的にとりながら運用していく姿勢が伺えます。

リスク許容度4

リスク許容度が4番目のポートフォリオは債券の比率が14.9%まで下がり、株式比率が67.1%まで上がっています。

かなり積極的なポートフォリオとなっており、20代〜30代で真剣に長期運用を考えている方や、投資に慣れており余裕資産が豊富にある方に向いていると思います。

リスク許容度5

リスク許容度が最大のポートフォリオです。

債券比率は5%とわずかで、株式比率が80%になっています。株式主体の運用になるため、期待リターンが上がる分リスクも大きくなります。

新興国への投資割合も13.2%と高くなっていることが特徴です。新興国への投資は賛否が分かれるところですが、分散投資の観点からすればわたしは賛成です。

時期によっては大きなリターンを上げてくれることもありますからね。いつリターンが上がるかわからないので、あらかじめ分散して保有しておきたいところです。

ちなみに、わたしもリスク許容度が最大のこのポートフォリオで運用しています。投資経験もあり、20代と長期運用できるだけの期間があることから納得したうえでの選択です。

まとめ

6つの質問に答えてポートフォリオが出てくるだけでは、なかなかイメージかしにくいと思います。

リスク許容度に応じた5段階のポートフォリオをまとめて眺めてみることで、ご自身のリスク許容度がどの程度のものなのかなんとなくイメージがついて頂けたらありがたいです。

ウェルスナビに興味がでたら、まずはリスク許容度がいくつになるか試してみてはいかがでしょう。もちろん、無料です。

公式ウェルスナビ

投資初心者に向けて書いた記事もあります。基本的なことしか書いてありませんが、合わせて読んでみてください。

参考投資初心者がウェルスナビを使うなら知っておくべき4つの基礎知識

こちらはウェルスナビのメリット・デメリットについてまとめた記事です。ウェルスナビには手数料1%がかかります。

コメントを残す