今日は金融庁主催のつみたてNISAの説明会に参加してきました。内容はつみたてNISAの概要のほか、投資教育に関する意見交換もあり、充実した2時間でした。懇親会も入れると3時間のボリューミィな会でした。

説明会の内容についてはブログ掲載OKとのことだったので、いくつかポイントの紹介とわたしの考えを書いておきます。

つみたてNISAがはじまる背景

現行NISAがあるのに、なぜわざわざつみたてNISAなんて制度が始まるんでしょう。以下に説明しますが、金融庁の志が感じられました。

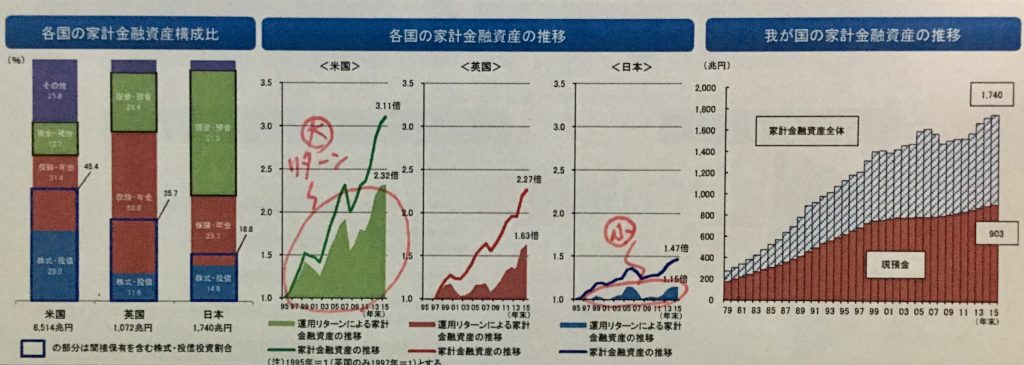

日本人の投資離れ

離れというか、そもそも馴染みがないのかもしれませんが、日本人家計の貯金率は50%を超えており、米国や英国と比べると投資に回しているお金が少ない状況にあります。

結果として、家計としての資産は増えていかず家計の資産形成がすすんでいないわけです。この貯金として運用されずにいるお金を投資に回すことで家計の資産形成を推進することがつみたてNISAの主な目的になっています。

わたしなんかは生まれた時から不景気で、とにかく貯めなきゃという教育を受けてきたので貯金に回したくなる気持ちはよくわかります。投資を始めるまではわたしもそうでした。

たまたま情報収集を頑張ってインデックス投資にたどり着きましたが、それがなかったら子供が生まれた今でも保険と貯金だけの資産形成だったと思います。

こうした状況を改善するための制度としてつみたてNISAを推進しようとする金融庁はナイスだと思います。

投資慣れしてる人との切り分けが明確

つみたてNISAはどちらかといえば初心者向けの制度になっています。

- 年間投資金額が40万円

- 投資対象は低コストインデックスファンドがメイン

説明会前には40万円は少ないなーと思っていましたが、ある程度投資をしたい人はターゲットじゃないんだとわかり、そう考えればまぁ納得のいく金額です。

万人に最適となる上限金額なんてないでしょうし、収入に応じてなんてやりだしたらわかりにくくなってしまいますから、「初心者向け」として40万円ってのはいい数字だと思います。

キリよく4万×12ヶ月で48万とかにしてくれてもいいのに、とは思いますけどね。

低コストのインデックスファンドがメインというのも、初心者がおかしなファンドを買ってしまうのを防ぐ一定の効果は見込めます。

タイトルにも書きましたが、投資経験のない家族にすすめても大失敗はしなさそうで安心できます。

逆にそれなりに投資をやっていると、40万円では足りないと感じると思います。それはもう現行NISAを使ってくれ、と割り切って考えるしかないでしょうね。

投資に慣れているかどうかのフィルターとなる点で、わざわざNISAを2種類に分ける意義はあると思います。

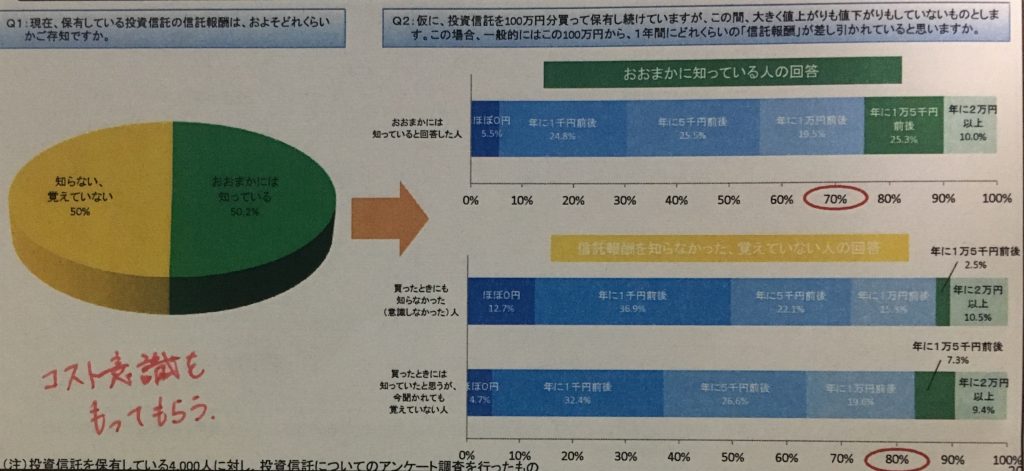

つみたてNISAはコスト意識を高める実額通知

繰り返しにはなりますが、上記のような背景があるため、つみたてNISAは初心者にも始めやすい(と少なくとも金融庁は思っている)制度設計になっています。

特に好感を持てたのは、投資信託にかかるコストを実額で通知するという点です。

例えば信託報酬が毎年1%と聞くと、「1%」という字面は変わりませんから、なんとなくコストは毎年同じくらいのような印象を受けてしまいます。

しかし、実際には1年目に40万円積み立てて1%のコストは4,000円、2年目に積み立てて80万円になればコストが8,000円になります。

実際にかかった金額でみると、印象が全然違いますよね。そして、このコストは長期的にみたときのリターンに大きく影響します。

コストの重要性を認知させるためにも実額で通知するという制度は良心的だといえます。

質疑の際に、「現行NISAには実額通知は広がらないのか?」という質問が出ましたが、すぐにはならなさそうなぼやけた回答でした。日本人の資産形成を推進するなら将来的にはすぐにでも実額通知にしてほしいですね。

とりあえず家族に勧められる制度

わたしには下に弟と妹がいるんですが、まぁ資産形成なんてしていません。妹にはITTIN本をプレゼントしていますが、効果のほどは…

そんなマネーリテラシーのさほど高くない家族に対しても、つみたてNISAは勧めやすい制度だと思います。初心者でも失敗せず、長期的運用後にはプラスになりやすいですからね。

最近は楽天証券やSBI証券といった大手ネット証券会社が、つみたてNISAに向けて初心者向けのサービスを充実させてきています。環境が良くなってきていることをリアルタイムで実感しています。

こんなコメントしました。

せっかくの意見交換会なので、ひとつくらいコメントしようと絞り出しました。

<コメント>

最近生前贈与を貰ったんですが、生前贈与って余剰資金だし資産運用に回しやすいのでは。投資教育の対象が比較的若い世代だが、教育だけしてもお金がなきゃ運用できないので、じじばばとセットで教育してみては?<回答>

金融庁では、多額の資産を保有するシニアから若者への資産移転も課題のひとつとしてすでに考えている。ジュニアNISAなんかがそれに相当するが、使いにくさの課題はある。

他のみなさんは厚労省との関係を聞くような攻めた質問や、制度の深いところに踏み込んだ意見もしており、なーるーほーどーと聞き入っていました。

投資教育に関するディスカッションは、個人投資家目線であったり家族の金融リテラシー向上のためであったりと、真剣そのものでした。

ブロガーとの交流

説明会前日の記事でも書きましたが、こうしたイベントに参加するのは初めてだったのでとても緊張しました。

集合場所に集まってもスマホから目が離せない状態。

気さくに声をかけてくださってありがとうございました。

話していくうちに緊張がほぐれ、ビールが進みました。

それにしても、本やブログやツイッターでしか見たことのない人たちが実在するんだーという不思議な気分になるんですね。

こうした感覚も含めて新鮮なことだらけでした。

まとめ

説明会・意見交換会でわたしの頭に残ったことを忘れないうちに書き出しました。

つみたてNISAの制度自体は初心者でも大失敗しにくいいい制度です。あとは、いかに認知されて「やりたい」と思わせるかの話です。

ディスカッションの中でもでましたが、日本ではインデックス投資でのロールモデルが乏しい現状があります。

資産形成のうまくいっている海外からロールモデルを引っ張って来るもよし、ブロガーを活用するもよしでインデックス投資の成功事例をまずは共有していくことが重要ですね。

わたし自身が、ブログを読んでくれている読者のロールモデルになろうなどとまでは思いませんが、自分の弟と妹に対してくらいは「長期投資をするといいよー!うまく資産形成できているよ!」と教育ができる程度にはなりたいです。

そのためにも、今後もインデックスファンドを積み立てていきますよ。

資産形成という点では、兄弟よりもパートナーを優先させるべきですね。

つみたてNISAの枠は40万円とやや小さいですが、夫婦揃えば80万円とそこそこの金額になります。

夫婦のNISAの組み合わせについては、「現行NISAとつみたてNISAの組み合わせはどうする?」で考察しました。

コメントを残す