投資を始める時に「市場リスク」と「インフレリスク」というワードをよく耳にします。

前者は、株式や投信の評価額や為替が上下する等のリスクをまとめて「市場リスク」としており、比較的イメージしやすいかと思います。実際に、資産配分を決める際には、市場リスクから組み合わせを考えました。

一方、インフレリスクについては、「お金の相対的な価値が下がるんでしょ?まぁなんとかなるっしょ。」と軽く考えていました。

ところが「敗者のゲーム」には、以下のように書かれていました。

インフレが富の実質購買力を容赦なく破壊していく、しかも経済成長が富を蓄積していくスピードとほとんどかわらぬ速さで

併せて、1926年〜2006年の株式のリターンが短期財務省証券のリターンに対して、名目では3倍のところ、インフレを加味した実質リターンではその差が9倍になることが示されていました。

想像していたよりも、インフレリスクの影響は大きく、資産形成における計画の中で考えなければいけないと再認識させられました。

日本におけるインフレをどう考えるか

インフレリスクの影響が大きいことはわかりましたが、敗者のゲームの舞台はアメリカです。

実際に日本ではどうだったのかが気になるところです。

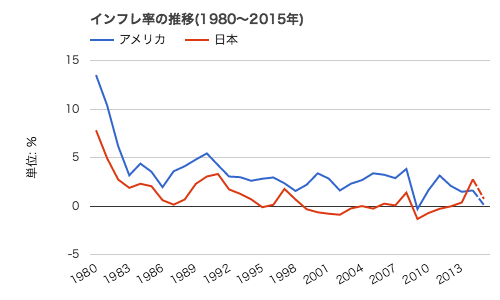

アメリカと日本のインフレ率を比較したグラフがありましたので、ご紹介します。

図 日本とアメリカのインフレ率の推移

このグラフから、私が読み取ったことは以下の2つ。

1)日本のインフレ率は低かった

日本のインフレ率はアメリカに比べて、2〜3%程度低かったことがわかります。

私が生まれて物心がついてからは、インフレ率は0%をまたいで横ばいが続いています。

インフレに対する実感・経験がなかったために、インフレリスクを甘く見ていたんだと思います。

国として2%を目指している中、インフレリスクを甘く見続けるのは危ないですね。

気づけてよかったと思います。

2)インフレは一時的なものではない

これまた勝手なイメージですが、インフレは一時的なものかと思っていましたが、アメリカの例を見ると、インフレ率2〜4%程度で30年以上推移しています。

これこそ、「インフレが富の実質購買力を容赦なく破壊していく」状況なわけですね。

今後日本のインフレがどうなるかはわかりませんが、少なくとも国としては2%を目指しています。

数年後に仮に2%に到達したとして、それがいつまで続くかは皆目見当もつきません。

インフレリスクの破壊力=複利の効果

複利の効果を説明する際に「72の法則」がよく引き合いに出されますが、これはインフレリスクにもあてはまります。

72の法則とは、利率◯%で運用した場合に資産が倍になるのにかかる年数は、大体72÷◯年になるというものです。

インフレにあてはめると、インフレ率が◯%で続く場合、実質資産は72÷◯年で半分になります。

3%だとしたら、24年です。上述したアメリカの例を見ると、思いのほかリアルな数字であることがわかると思います。

おわりに

教育資金や老後資金を考える上で、なんとなく「インフレ率以上を目指す」とか書いていましたが(そもそも最初は考えてすらいなかった)、インフレリスクに対する認識を改めます。

インフレリスクを加味するとリターンが不足するからといって、自分のリスク許容度以上にリスク・リターンを引き上げないようには注意したいと思います。

あくまで、ある程度は加味しつつ、「最悪のケース」の想定にもインフレリスクを入れておく程度にとどめます。

コメントを残す